II pakopos pensijų fondų apžvalga (akcijų pensijų fondai)

Žymos: II pakopos pensijų fondai, II pakopos pensijų fondų pasirinkimas, II pakopos pensijų fondų statistika, kaip pasirinkti pensijų fondą, pensijų fondai, statistika

Žadėjau Vytautui analizę, kaip man sekėsi pasirinkus II pakopos pensijų fondą „Finasta racionalios rizikos“.

Deja, statistikos labai mažai internete, norint patikrinti, ar tai buvo geriausias sprendimas man. T.y., pirmoji įmoka buvo atlikta 2011 metais, paskutinė 2013. Mėginau apžvelgti būtent šį laikotarpį.

Pradžioje, su entuziazmu ketinau padaryti visų fondų skaičiuoklę ir įvertinti kiekvienu atveju, ką būčiau sukaupęs – deja, tai praktiškai neįmanoma. Tokiu atveju, kiekvienas gana lengvai būtų galėjęs pasiskaičiuoti savo rezultatą. Manau, kad kas nors turėtų atlikti tokį darbą, pvz., Lietuvos bankas.

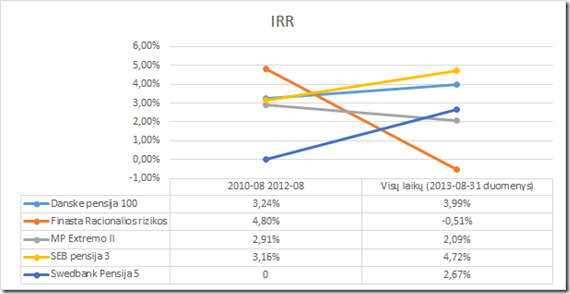

Prieš pereinant prie statistikos, priminsiu, kas yra IRR: (internal rate of return – vidinė grąžos norma) parodo, kiek per metus vidutiniškai paauga (procentais) kiekvienas iš atliktų SODRA pervedimų (investicijų) į pensijų fondus. IRR atsižvelgia į visus pensijų fondų atskaitymus bei į lėšų pervedimo laiką.

Iš esmės, šis rodiklis atsižvelgia į viską bei padaro porą prielaidų, pvz., kad gaunate vidutinį atlyginimą. Todėl, jei būtų šio rodiklio statistika 2011-2013 – vien jo pakaktų nustatyti, kurį fondą turėjau pasirinkti.

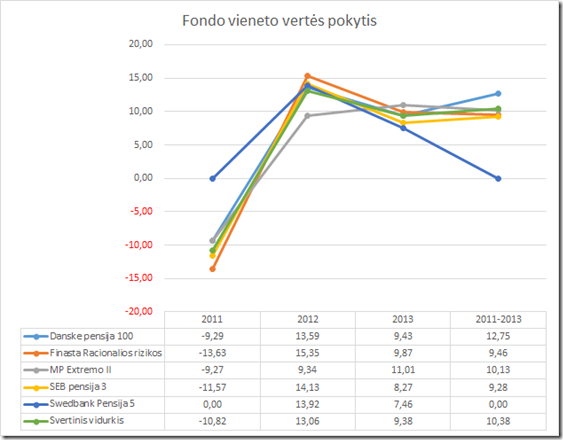

Pensijų fondų vertės pokyčių statistika

Svarbu nepamiršti, kad tai tik rodiklis, kuris parodo, ar fondas moka tinkamai pasirinkti akcijas investicijoms. Tačiau tai visiškai nereiškia, kad jūs tiek uždirbsite. Pvz., vienas nuskaičiuotas litas nuo 100 litų įmokos, iškart muša jūsų grąžą vienu procentu. Kitas pavyzdys, jūsų lėšos patenka tuomet, kai fondo vienetai būna pabrangę.

Iš grafiko matome, kad Finasta fondas per tą laikotarpį pasirodė geriau tik už SEB pensija 3. Bet reikia prisiminti, kad Finastos mokesčiai vieni mažiausių. Todėl pereikime prie kito rodiklio, kur labiausiai pasireiškia statistikos skurdumas.

Akcijinių pensijų fondų IRR rodiklio statistika

Visai nestebina visų laikų neigiama grąža Finastos stulpelyje. Tačiau stebint tik mane dominantį laikotarpį, rezultatas yra geriausias. Taip yra todėl, kad per krizę šis fondas krito labiausiai. Tačiau mano lėšos jį pasiekti pradėjo jau po to.

Taip pat, paskaičiavau, kad viso mano įmokėtos lėšos paaugo 12,06% arba vidutiniškai 4,02%. Kas pakankamai panašu į 4,8% 2011-2012 laikotarpiui.

Kai rinkausi, dar nebuvo Swedbank pensija 5. Tad manau, kad mano pasirinkimas buvo geriausias, t.y., geriausias man pačiam. Tai nereiškia, kad tai turi sutapti su jūsų rezultatu.

Tekstinius duomenis excelio failo pavidalu galite atsisiųsti čia.

Statistikos šaltiniai

Jei norite pasitikrinti savo rezultatus, šie šaltiniai pravers.

IRR rodiklis. Bėda, kad jis visad būna viso laikotarpio, išskyrus vieną kartą, kurį ir panaudojau aukščiau esančioje diagramoje: http://www.lb.lt/ii_pakopos_pensiju_fondu_irr_rodiklis

Kitos pakopos, kitokie fondų rodikliai: http://www.lb.lt/finansu_istaigu_finansines_ataskaitos

Įdomu tai, kad internete pilna rezultatų, tačiau dauguma jų nepasiekiami. Pvz., pensijųsistema.lt Tačiau google kopijos (angl. cached) žada, kad ten turėtų būti naudingos informacijos.

Galbūt žinote daugia gerų statistikos puslapių šia tema?